Các loại thuế doanh nghiệp tư nhân phải nộp

Doanh nghiệp tư nhân cũng là một trong những loại hình doanh nghiệp được pháp luật bảo vệ, do đó trong quá trình hoạt động sản xuất và kinh doanh, doanh nghiệp tư nhân phải thực hiện nghĩa vụ đóng thuế đầy đủ theo đúng quy định pháp luật. Vậy các loại thuế doanh nghiệp tư nhân phải nộp là gì? Doanh nghiệp tư nhân đóng thuế như thế nào?

Các loại thuế doanh nghiệp tư nhân phải nộp

Với kinh nghiệm hơn 17 năm hoạt động trong ngành kế toán – thuế và thành lập công ty, Tân Thành Thịnh xin chia sẻ chi tiết đến quý khách hàng các loại thuế doanh nghiệp tư nhân phải nộp và cách thức nộp thuế. Cùng tìm hiểu chi tiết ở bài viết này nhé.

1. Doanh nghiệp tư nhân là gì?

Trước khi tìm hiểu chi tiết về các loại thuế doanh nghiệp tư nhân phải nộp chúng ta cùng tìm hiểu chi tiết về doanh nghiệp tư nhân là gì? Đặc điểm doanh nghiệp tư nhân là gì? Để từ đó nắm rõ cách thức vận hành và những quy định của doanh nghiệp tư nhân về thuế nhé.

Căn cứ vào Điều 188, Luật Doanh Nghiệp 2020, doanh nghiệp tư nhân là doanh nghiệp do một cá nhân làm chủ và tự chịu trách nhiệm bằng toàn bộ tài sản của mình về mọi hoạt động của doanh nghiệp.

- Doanh nghiệp tư nhân không được phát hành bất kỳ loại chứng khoán nào.

- Mỗi cá nhân chỉ được quyền thành lập một doanh nghiệp tư nhân.

- Chủ doanh nghiệp tư nhân không được đồng thời là chủ hộ kinh doanh, thành viên hợp danh của công ty hợp danh.

- Doanh nghiệp tư nhân không được quyền góp vốn thành lập hoặc mua cổ phần, phần vốn góp trong công ty hợp danh, công ty trách nhiệm hữu hạn hoặc công ty cổ phần.

1.1 Đặc điểm doanh nghiệp tư nhân

Doanh nghiệp tư nhân có những đặc điểm nhận diện sau đây:

- Là loại hình doanh nghiệp do 1 cá nhân làm chủ, chủ doanh nghiệp tư nhân toàn quyền quyết định mọi hoạt động sản xuất, kinh doanh của doanh nghiệp.

- Doanh nghiệp tư nhân không có tư cách pháp nhân, do đó chủ doanh nghiệp chịu toàn bộ mọi trách nhiệm pháp lý của doanh nghiệp trước pháp luật bởi tài sản công ty và chủ doanh nghiệp không tách biệt.

- Không được phát hành chứng khoán, việc kêu gọi vốn khó khăn, nếu kêu gọi vốn thì chủ doanh nghiệp tự bỏ tiền đầu tư thêm hoặc kêu gọi với tư cách cá nhân hoặc chuyển đổi loại hình doanh nghiệp khác.

- Trong thời gian hoạt động, chủ doanh nghiệp có thể trực tiếp quản lý doanh nghiệp hoặc thuê người điều hành, nhưng mọi trách nhiệm pháp lý trong quá trình thuê người khác vận hành thì chủ doanh nghiệp phải chịu trách nhiệm.

- Chủ doanh nghiệp có quyền bán, nhượng lại doanh nghiệp khi thực hiện hết các nghĩa vụ, các khoản nợ của doanh ngiệp tư nhân.

- Chủ doanh nghiệp tư nhân không chịu thuế thu nhập cá nhân.

1.2 Ưu và nhược điểm doanh nghiệp tư nhân

Nếu bạn đang có ý định thành lập doanh nghiệp tư nhân thì nên lưu ý những ưu điểm và nhược điểm sau:

a) Ưu điểm doanh nghiệp tư nhân

- Chủ sở hữu có toàn quyền quyết định mọi vấn đề liên quan đến doanh nghiệp. Đặc biệt có thể bán hoặc cho thuê doanh nghiệp của mình cho người khác.

- Ít chịu ràng buộc về các quy định pháp luật bởi doanh nghiệp tư nhân chịu trách nhiệm vô hạn bằng toàn bộ tài sản tư nhân.

- Cơ cấu tổ chức doanh nghiệp đơn giản, gọn nhẹ.

- Chế độ trách nhiệm vô hạn tạo ra sự tin tưởng và đả bảo cho đối tác và khách hàng của Doanh nghiệp tư nhân.

- Chế độ kế toán, hồ sơ kế toán, thành lập đơn giản, nhanh chóng.

b) Nhược điểm doanh nghiệp tư nhân

- Đây là loại hình doanh nghiệp không có tư cách pháp nhân.

- Tính rủi ro cao khi chủ sở hữu doanh nghiệp tư nhân phải chịu trách nhiệm vô hạn.

- Là công ty trách nhiệm vô hạn nên khi doanh nghiệp phải chịu trách nhiệm về các khoản vay, nợ là bao gồm: Tài sản của doanh nghiệp và tài sản cá nhân của chủ doanh nghiệp.

- Nếu trường hợp cho thuê giám đốc quản lý doanh nghiệp hoặc cho thuê doanh nghiệp thì chủ doanh nghiệp trên đại diện pháp luật vẫn phải chịu toàn bộ trách nhiệm trong quá trình hoạt động kinh doanh của doanh nghiệp.

- Không được phát hành bất kỳ loại chứng khoán nào trên thị trường.

- Không được góp vốn thành lập hoặc mua cổ phần trong các loại hình doanh nghiệp khác.

- Chỉ được quyền thành lập một doanh nghiệp tư nhân và không đồng thời là chủ hộ kinh doanh hay chủ các mô hình doanh nghiệp khác.

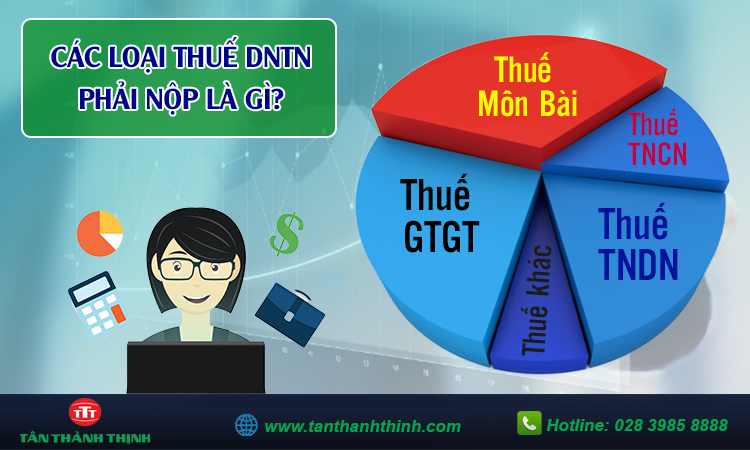

2. Các loại thuế doanh nghiệp tư nhân

Doanh nghiệp tư nhân đóng thuế như thế nào? Đây là câu hỏi được rất nhiều người quan tâm, đặc biệt là những cá nhân đang có nhu cầu thành lập doanh nghiệp tư nhân.

Theo quy định của pháp luật, mỗi năm doanh nghiệp tư nhân bắt buộc phải nộp 4 loại thuế gồm: thuế môn bài, thuế giá trị gia tăng, thuế thu nhập doanh nghiệp và thuế thu nhập cá nhân. Ngoài ra, nếu DNTN kinh doanh những ngành nghề đặc biệt thì phải chịu thêm những khoản thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường, thuế nhập khẩu….

2.1 Thuế môn bài doanh nghiệp tư nhân

Thuế môn bài là loại thuế đầu tiên và bắt buộc doanh nghiệp tư nhân phải đóng. Thuế môn bài là một sắc thuế trực thu đánh trực tiếp vào giấy phép kinh doanh của tất cả các loại hình doanh nghiệp.

a) Mức thuế suất thuế môn bài doanh nghiệp tư nhân

Theo quy định tại Điều 4 Thông tư 302/2016/TT-BTC và Nghị định 139/2016/NĐ-CP, mức thu lệ phí môn bài doanh nghiệp tư nhân cụ thể như sau:

- Trên 10 tỷ: Các tổ chức có vốn điều lệ hoặc vốn đầu tư trên 10 tỷ đồng phải đóng mức thuế môn bài là 3 triệu đồng/ năm.

- Dưới 10 tỷ: Các tổ chức có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở xuống phải đóng mức thuế môn bài là 2 triệu đồng/năm.

- Đối với chi nhánh, văn phòng đại diện, địa điểm kinh doanh, đơn vị sự nghiệp, tổ chức kinh tế khác phải đóng mức thuế môn bài là 1 triệu đồng/ năm.

b) Lưu ý khi đóng thuế môn bài doanh nghiệp tư nhân

Lệ phí môn bài nộp theo từng năm và nộp ngay thời điểm doanh nghiệp thành lập. Quy định tại Thông tư 302/2016/TT-BTC thì doanh nghiệp thành lập từ 01/01 đến 30/06 phải nộp đủ 100% lệ phí môn bài. Nếu thành lập từ 01/07 đến 31/12 thì nộp 50% mức nộp lệ phí môn bài theo quy định.

Trường hợp chi nhánh doanh nghiệp mới thành lập nhưng chưa hoạt động sản xuất kinh doanh thì phải nộp lệ phí môn bài trong thời hạn 30 ngày kể từ ngày cấp giấy chứng nhận đăng ký kinh doanh của chi nhánh.

Mức thu lệ phí môn bài được thu dựa trên vốn điều lệ ghi trong giấy chứng nhận đăng ký doanh nghiệp.

Nếu doanh nghiệp tư nhân thay đổi vốn đầu tư hoặc vốn điều lệ, mức lệ phí môn bài phải đóng sẽ dựa vào vốn đầu tư hoặc vốn điều lệ của năm trước liền kề với năm tính lệ phí môn bài.

2.2 Thuế giá trị gia tăng

Một loại thuế doanh nghiệp tư nhân bắt buộc phải đóng tiếp theo là thuế giá trị gia tăng. Thuế giá trị gia tăng là một loại thuế gián thu đánh vào khoản giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông và tiêu dùng, được nộp tùy thuộc mức độ tiêu thụ hàng hóa, dịch vụ.

Có 2 phương pháp tính thuế gtgt phổ biến hiện nay là: phương pháp trực tiếp hoặc phương pháp khấu trừ. Tùy vào doanh nghiệp tư nhân lựa chọn phương pháp nào mà có cách tính thuế gtgt tương ứng, cụ thể:

a) Cách tính thuế giá trị gia tăng theo phương pháp khấu trừ của DNTN

Số thuế GTGT phải nộp = Số thuế GTGT đầu ra - Số thuế GTGT đầu vào được khấu trừ

Trong đó:

- Số thuế GTGT đầu ra = Tổng số thuế GTGT của hàng hóa, dịch vụ bán ra ghi trên hóa đơn GTGT.

- Thuế GTGT của hàng hóa, dịch vụ bán ra ghi trên hóa đơn GTGT = giá tính thuế của hàng hóa, dịch vụ chịu thuế bán ra x với thuế suất thuế GTGT của hàng hóa, dịch vụ đó.

- Số thuế GTGT đầu vào = Tổng số thuế GTGT của hàng hóa, dịch vụ mua vào ghi trên hóa đơn GTGT.

Tổng số thuế GTGT ghi trên hóa đơn GTGT mua hàng hóa, dịch vụ (bao gồm cả tài sản cố định) dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT, số thuế GTGT ghi trên chứng từ nộp thuế của hàng hóa nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài.

b) Cách tính thuế giá trị gia tăng theo phương pháp trực tiếp của DNTN

Số thuế GTGT phải nộp = Tỷ lệ % x với doanh thu

Trong đó:

- Tỷ lệ % để tính thuế GTGT trên doanh thu được quy định theo từng hoạt động như sau:

+/ Phân phối, cung cấp hàng hóa: 1%

+/ Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%

+/ Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%

+/ Hoạt động kinh doanh khác: 2%.

- Doanh thu để tính thuế GTGT là tổng số tiền bán hàng hóa, dịch vụ thực tế ghi trên hóa đơn bán hàng đối với hàng hóa, dịch vụ chịu thuế GTGT bao gồm các khoản phụ thu, phí thu thêm mà cơ sở kinh doanh được hưởng.

Trường hợp cơ sở kinh doanh có doanh thu bán hàng hóa, cung ứng dịch vụ thuộc đối tượng không chịu thuế GTGT và doanh thu hàng hóa, dịch vụ xuất khẩu thì không áp dụng tỷ lệ (%) trên doanh thu đối với doanh thu này.

2.3 Thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp tư nhân là loại thuế trực thu, đánh vào thu nhập chịu thuế của doanh nghiệp bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác theo quy định của pháp luật.

Công thức tính thuế thu nhập doanh nghiệp của doanh nghiệp tư nhân được tính như sau:

Thuế TNDN phải nộp = (Thu nhập tính thuế – Phần trích lập quỹ KH&CN (nếu có)) x Thuế suất TNDN

Trong đó:

- Thu nhập tính thuế = Thu nhập chịu thuế – Thu nhập được miễn thuế – Lỗ kết chuyển theo quy định

- Thu nhập chịu thuế = Doanh thu tính thế – Chi phí được trừ + Thu nhập chịu thuế khác theo pháp luật quy định.

- Thuế suất của thuế thu nhập doanh nghiệp được căn cứ vào doanh thu của doanh nghiệp trong năm, cụ thể:

- Doanh thu 20 tỷ đồng: Thuế suất 20%

- Doanh thu trên 20 tỷ đồng: Thuế suất 22%

- Một số trường hợp khác, mức thuế sẽ là 32%, 40%, 50%

2.4 Thuế thu nhập cá nhân

Theo quy định tại Khoản 3 Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính. Thu nhập hàng tháng của chủ doanh nghiệp tư nhân phát sinh từ việc quản lý doanh nghiệp (do chính họ làm ra) thì chủ doanh nghiệp không phải chịu thuế thu nhập doanh nghiệp cá nhân.

Tuy nhiên những khoản thu nhập phát sinh khác thuộc diện phải chịu thuế thu nhập cá nhân thì chủ doanh nghiệp tư nhân đó vẫn phải chịu thuế TNCN như thuê lao động ngoài, nhân sự công ty….Việc khấu trừ thuế thu nhập cá nhân thực hiện theo quy định tại thông tư 111/2013/TT-BTC như sau:

- Đối với cá nhân cư trú có hợp đồng lao động từ đủ 3 tháng trở lên: Khấu trừ theo biểu thuế lũy tiến từng phần và người lao động được tính giảm trừ gia cảnh trước khi khấu trừ. Doanh nghiệp trả thu nhập có trách nhiệm quyết toán thay cho các cá nhân có ủy quyền.

- Đối với cá nhân cư trú không có hợp đồng lao động hoặc có hợp đồng lao động dưới 03 tháng: Khấu trừ trực tiếp 10% tại nguồn trước khi trả thu nhập có tổng mức chi tra từ 2.000.000 đồng trở lên, không được tính giảm trừ gia cảnh nhưng được làm cam kết 02/CK-TNCN (nếu đủ điều kiện) để doanh nghiệp trả thu nhập tạm thời không khấu trừ thuế của các cá nhân này.

- Đối với cá nhân không cư trú: Khấu trừ 20% trước khi trả thu nhập

3. Công thức tính lương hưu doanh nghiệp tư nhân

Theo quy định tại Điều 56 Luật Bảo hiểm thế giới năm 2014, lương hưu của người lao động tham gia BHXH được tính theo cách thức sau: Lương hưu = Tỷ lệ hưởng lương hưu x Mức bình quân tiền lương tháng đóng BHXH.

3.1 Mức bình quân tiền lương tháng đóng bảo hiểm

Mức bình quân tiền lương tháng đóng BHXH là bình quân của tiền lương tháng đóng BHXH của 5 năm cuối hoặc 6 năm cuối, hoặc 8 năm cuối… trước khi nghỉ hưu, tùy thuộc vào thời điểm người lao động bắt đầu tham gia BHXH. Trong đó,

3.2 Tỷ lệ hưởng lương hưu

Tỷ lệ hưởng lương hưu quy định cụ thể theo đối tượng lao động nam và nữ.

a) Đối với lao động nam

- Nghỉ hưu từ 01/01/2018: 45% mức bình quân lương tháng đóng BHXH tương ứng với 16 năm đóng BHXH. Sau đó cứ mỗi năm tính thêm 2%. Tức: Tỷ lệ lương hưu = 45% + (Thời gian tham gia BHXH - 15 năm) x 2%.

- Nghỉ hưu từ 01/01/2019: 45% mức bình quân lương tháng đóng BHXH tương ứng với 17 năm đóng BHXH. Sau đó cứ mỗi năm tính thêm 2%. Tức: Tỷ lệ lương hưu = 45% + (Thời gian tham gia BHXH - 17 năm) x 2%.

- Nghỉ hưu từ 01/01/2020: 45% mức bình quân lương tháng đóng BHXH tương ứng với 18 năm đóng BHXH. Sau đó cứ mỗi năm tính thêm 2%. Tức: Tỷ lệ lương hưu = 45% + (Thời gian tham gia BHXH - 18 năm) x 2%.

- Nghỉ hưu từ 01/01/2021: 45% mức bình quân lương tháng đóng BHXH tương ứng với 19 năm đóng BHXH. Sau đó cứ mỗi năm tính thêm 2%. Tức: Tỷ lệ lương hưu = 45% + (Thời gian tham gia BHXH - 19 năm) x 2%.

- Nghỉ hưu từ năm 01/01/2022 trở đi: 45% mức bình quân lương tháng đóng BHXH tương ứng với 20 năm đóng BHXH. Sau đó cứ mỗi năm tính thêm 2%. Tức: Tỷ lệ lương hưu = 45% + (Thời gian tham gia BHXH - 20 năm) x 2%.

b) Đối với nữ

Nghỉ hưu từ 01/01/2018 trở đi: 45% mức bình quân lương tháng đóng BHXH tương ứng với 15 năm đóng BHXH. Sau đó cứ mỗi năm tính thêm 2%.

Lưu ý: Mức hưởng lương hưu tối đa của người lao động tối đa là 75% mức bình quân lương tháng đóng BHXH.

3.3 Điều kiện hưởng lương hưu

Điều kiện hưởng lương hưu của doanh nghiệp tư nhân là: Người lao động phải có đủ 20 năm đóng BHXH trở lên và thuộc một trong các trường hợp sau:

- Lao động nam từ đủ 60 tuổi, nữ đủ 55 tuổi.

- Nam từ quá đủ 55 tuổi đến quá đủ 60 tuổi, nữ từ quá đủ 50 tuổi đến đủ 55 tuổi và có đủ 15 năm làm công việc nặng nhọc, độc hại, nguy hiểm hoặc đặc biệt nặng nhọc, độc hại, nguy hiểm hoặc có đủ 15 năm làm việc ở kênh có phụ cấp khu vực hệ số 0.7 trở lên.

- Lao động từ đủ 50 tuổi đến quá đủ 55 tuổi và có quá đủ 20 năm đóng BHXH trở lên mà trong đó có đủ 15 năm làm công việc khai thác than trong hầm lò.

- Người bị nhiễm HIV/AIDS do tai nạn rủi ro nghề nghiệp.

4. Công ty tư vấn thuế kế toán Tân Thành Thịnh

Công ty Tân Thành Thịnh là đơn vị cung cấp dịch vụ tư vấn kế toán và làm báo cáo thuế trọn gói chuyên nghiệp và uy tín tại TPHCM. Giúp mọi đối tác xử lý tất cả mọi vấn đề liên qua đến kế toán và thuế, đảm bảo quyền lợi của doanh nghiệp cũng như thực hiện đúng và đầy đủ nghĩa vụ với nhà nước.

Với hơn 17 năm kinh nghiệm trong ngành kế toán – thuế cùng đội ngũ nhân viên có kinh nghiệm thực chuyên môn cao, vững tay nghề, xử lý mọi hồ sơ, chứng từ kế toán, kể cả những chứng từ khó một cách đúng quy định, chuyên nghiệp và mang lại hiệu quả cho doanh nghiệp.

4.1 Các gói dịch vụ kế toán Tân Thành Thịnh

Tân Thành Thịnh cung cấp đa dạng các gói dịch vụ kế toán, tùy vào từng nhu cầu của khách hàng mà lựa chọn gói dịch vụ phù hợp với nhu cầu, sau đây là các gói dịch vụ kế toán Tân Thành Thịnh bạn có thể tham khảo

a) Dịch vụ sổ sách kế toán

- Dịch vụ làm sổ sách kế toán theo tháng: Dành cho các doanh nghiệp có lượng hóa đơn chứng từ nhiều, cần kiểm kê, tổng hợp và hạch toán liên tục để tránh sai xót. Ưu điểm: cập nhật sổ sách, chứng từ nhanh, đúng, kịp thời để doanh nghiệp có cơ sở theo dõi được các hoạt động kinh doanh và có chiến lược phù hợp.

- Dịch vụ làm sổ sách kế toán theo quý: Dành cho các doanh nghiệp mới thành lập, các doanh nghiệp vừa và nhỏ, các doanh nghiệp không có chứng từ, hóa đơn nhiều nhưng cần làm đúng và đầy đủ hồ sơ, sổ sách kế toán đúng quy định nhà nước.Ưu điểm tiết kiệm chi phí, sổ sách giấy tờ đầy đủ, rõ ràng, thực hiện đầy đủ các quy định nhà nước.

- Dịch vụ làm sổ sách kế toán theo năm (trọn gói): Dành cho các doanh nghiệp không chỉ muốn có đội ngũ kế toán hỗ trợ làm sổ sách kế toán và đồng hành trong việc xử lý các vấn đề phát sinh, đại diện doanh nghiệp giải quyết mọi vấn đề với cơ quan nhà nước. Ưu điểm hỗ trợ doanh nghiệp toàn bộ mọi nghiệp vụ liên quan đến sổ sách kế toán và các vấn đề liên quan.

- Dịch vụ làm sổ sách kế toán theo yêu cầu riêng: Dành cho các doanh nghiệp chỉ cần thực hiện các nghiệp vụ đang bị thiếu hoặc doanh nghiệp đang cần để đáp ứng nhu cầu và hoạt động của công ty để vừa đạt được mục tiêu trong công việc, vừa tiết kiệm chi phí.

b) Dịch vụ cáo cáo thuế

- Báo cáo thuế theo tháng: Dịch vụ báo cáo thuế theo tháng thường được các doanh nghiệp có quy mô kinh doanh lớn, hoạt động lâu năm với mức doanh thu hằng năm từ 50 tỷ trở lên, số lượng chứng từ hóa đơn hằng ngày cực kỳ nhiều, cần kiểm tra và cân đối hằng ngày để đảm bảo mang lại tính chính xác cao.

- Báo cáo thuế theo quý: Dịch vụ báo cáo thuế theo quý thường được các doanh nghiệp có quy mô vừa và nhỏ, các doanh nghiệp mới thành lập, ít phát sinh chi phía, chứng từ hóa đơn… Hoặc các doanh nghiệp đăng ký loại hình báo cáo thuế theo tháng.

- Báo cáo thuế trọn gói (theo năm): Dịch vụ báo cáo thuế trọn gói là chịu trách nhiệm thực hiện tất cả các công việc liên quan đến kê khai thuế VAT, khai thuế TNCN, khai thuế TNDN tạm tính, làm báo cáo và quyết toán thuế TNDN cuối năm, làm sổ sách kế toán, giải trình kế toán, hoàn thiện hồ sơ kế toán, hồ sơ doanh thu - chi phí, thủ tục về lao động tiền lương, bảo hiểm bắt buộc...

c) Dịch vụ hồ sơ, bảo hiểm xã hội

Tân Thành Thịnh cung cấp dịch vụ hồ sơ, bảo hiểm xã hội, bảo hiểm y tế giúp hỗ trợ tư vấn nghiệp vụ liên quan đến báo giảm, báo tăng, đăng ký lao động tham gia bảo hiểm…. nhằm hợp lý hóa các chi phí mà DN thực tế đã chi nhằm giảm mức thuế phải nộp cho DN và đảm bảo quyền lợi cho lao động, nhân viên tham gia côn tác tại doanh nghiệp.

4.2 Lợi ích khi sử dụng dịch vụ kế toán Tân Thành Thịnh

Dịch vụ kế toán trọn gói Tân Thành Thịnh là một giải pháp hữu hiệu được các doanh nghiệp hiện nay tin tưởng và sử dụng bởi chúng mang lại rất nhiều lợi ích cho doanh nghiệp như sau:

- Sở hữu được nhân sự có năng lực chuyên môn cao từ công ty dịch vụ.

- Luôn cập nhật những điều luật mới nhất cho doanh nghiệp.

- Đảm bảo tiến độ và tính ổn định trong công việc.

- Tiết kiệm thời gian cho doanh nghiệp.

- Giá dịch vụ kế toán cố định, không phát sinh.

4.3 Quy trình tư vấn dịch vụ kế toán tại Tân Thành Thịnh

Với kinh nghiệm nhiều năm trong ngành, Tân Thành Thịnh sẽ cung cấp đến quý khách hàng từng giải pháp cụ thể để phù hợp với quy mô, đặc thù riêng cho từng doanh nghiệp, sau đây là quy trình tư vấn dịch vụ kế toán chung của chúng tôi:

- Bước 1: Tiếp nhận thông tin khách hàng, tìm hiểu và xác định đúng nhu cầu khách hàng

- Bước 2: Tư vấn, đề xuất giải pháp và lựa chọn gói dịch vụ phù hợp.

- Bước 3: Ký thỏa thuận cam kết hỗ trợ thông qua hợp đồng tư vấn dịch vụ kế toán để đảm bảo quyền lợi cả khách hàng và công ty.

- Bước 4: Thực hiện những công việc thỏa thuận trong hợp đồng theo từng gói dịch vụ khách hàng lựa chọn.

- Bước 5: Đồng hành, hỗ trợ và tư vấn khách hàng trong những vấn đề phát sinh.

4.4 Cam kết dịch vụ

Đến với Tân Thành Thịnh, quý khách hàng hoàn toàn an tâm trong việc sử dụng các gói dịch vụ tại chúng tôi bởi:

- Giá cả ổn định, không phát sinh chi phí.

- Chịu trách nhiệm 100% công việc thực hiện.

- Cam kết đúng tiến độ, đúng quy định pháp luật.

- Tư vấn và hỗ trợ doanh nghiệp trong mọi vấn đề liên quan.

Trên đây là những thông tin bài viết các loại thuế doanh nghiệp tư nhân phải nộp, hi vọng bài viết sẽ mang đến cho bạn nhiều thông tin hữu ích và giá trị. Nếu bạn còn thắc mắc gì về vấn đề này hoặc đang tìm kiếm một công ty dịch vụ kế toán uy tín, chuyên nghiệp tại tphcm thì đừng ngần ngại liên hệ ngay Tân Thành Thịnh để được hỗ trợ nhé.

Với nhiều năm kinh nghiệm thực tế trong việc đồng hành hơn 20.000 doanh nghiệp ở nhiều lĩnh vực khác nhau. Tân Thành Thịnh luôn sẵn sàng hỗ trợ bạn. Mọi thắc mắc vui lòng liên hệ:

>> Các bạn xem thêm các bạn xem thêm đối tượng chịu thuế gtgt

Công ty TNHH Tư Vấn Doanh Nghiệp - Thuế - Kế Toán Tân Thành Thịnh

- Địa chỉ: 340/46 Quang Trung, Phường 10, Quận Gò Vấp, TP HCM

- SĐT: 028 3985 8888 Hotline: 0909 54 8888

- Email: lienhe@tanthanhthinh.com

0935.276.872

0935.276.872

02839858888

02839858888